Страховым компаниям Казахстана в ближайшие годы понадобится качественное развитие. Их расходы в 2019 году росли быстрее, чем доходы, а рост чистой прибыли за год снизился с 51% до 3%. В случае сохранения текущей динамики страховой сектор в течение 10 лет может стать убыточной сферой.

Страховой сектор для экономики любой страны является так называемым финансовым стабилизатором, способствующим развитию предпринимательских структур, отраслей производства, рыночных отношений. В условиях рыночной экономики страхование становится фактически единственным инструментом, гарантирующим финансовую защиту интересов населения. С одной стороны, страховой сектор снимает с государства финансовую нагрузку и повышает ответственность субъектов бизнеса, регулируя гражданско-правовые отношения. С другой, он защищает население в случае происшествий путем выплаты компенсации пострадавшим.

Развитию страхования, как инструменту защиты бизнеса и экономики от финансовых рисков, уделяется большое внимание во всем мире. В развитых странах вклад сферы в структуру ВВП превышает 5%, например в Южной Корее этот показатель составляет 11%, в Германии – 6%. А в Казахстане по итогам 2019 года доля страхового сектора составила лишь 1,95% (в 2018 году – 1,78%). То есть отечественные компании, удовлетворяя имеющийся спрос на внутреннем рынке, практически не расширяют перечень страховых услуг. А значит, в стране имеется большой потенциал развития рынка и роста страхового сектора.

Страховой рынок в Казахстане тесно связан с состоянием банковского сектора, так как самые крупные компании принадлежат банковским конгломератам. За последние одиннадцать лет на страховом рынке, как и на банковском виден тренд по сокращению числа игроков. По состоянию на 1 января 2009 года в страховании работало 44 компании, а по состоянию на 1 февраля 2020 года их число составило 28 организаций, из которых 8 — по страхованию жизни.

Сокращение количества компаний пошло на пользу страховому сектору

Сокращение страховых компаний привело к укреплению игроков на рынке. В частности, активы страховых компаний за последние пять лет выросли в 2 раза, а в 2018 году впервые превысили планку в 1 трлн тенге. По итогам 2019 года активы уже составили 1,2 трлн тенге.

Наибольшую долю в структуре активов сформировали ценные бумаги – 64,3%. С начала 2019 года их объем увеличился на 42,5% и составил 775,1 млрд тенге. В свою очередь вклады, размещенные в банках второго уровня, снизились на 5%, достигнув почти 181 млрд тенге, а активы перестрахования сократились значительнее – на 38,3% и составили 69,1 млрд тенге.

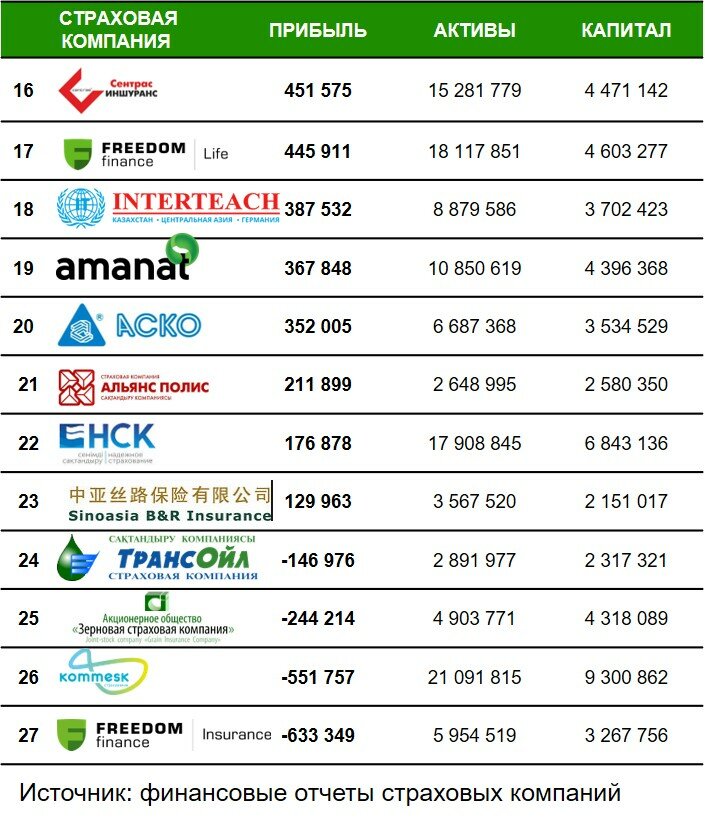

Также улучшению финансовых показателей страхового сектора способствовал рост капитала. В 2019 году объем капитала вырос на 18,2% и составил 553,3 млрд тенге. Тем не менее в секторе сохраняется высокая концентрация. Доля активов первой десятки страховых компаний в совокупном их объеме составляет 83,3%, собственного капитала – 82,2%, страховых премий – 72,8%, страховых выплат – 84,3%.

В результате укрепления страховых компаний объем поступления премий увеличился на 32,1% и составил 508,5 млрд тенге. Наибольшая доля страховых премий, а именно 40,5%, получена от добровольного личного страхования, которое направлено на защиту жизни, здоровья и других интересов граждан. На добровольное имущественное страхование пришлось 35,3% премий, а оставшиеся 24,2% премий получены от обязательного страхования.

Напомним, обязательными видами страхования являются:

- страхование гражданско-правовой ответственности владельцев авто;

- социально-медицинское страхование;

- страхование ответственности работодателя перед работником;

- экологическое страхование (для работодателей, связанных с опасным производством);

- страхование гражданско-правовой ответственности перевозчика перед пассажирами (для транспортных компаний).

По темпам развития отрасль страхования жизни опережает общее страхование

В 2019 году объем страховых премий по отрасли «общее страхование» увеличился на 21,9% по отношению к 2018 году и составил 360,2 млрд тенге. В свою очередь прирост премий по отрасли «страхование жизни» составил 66,2%, а объем — 148,3 млрд тенге. При этом драйвером развития рынка стало аннуитетное страхование, сумма премий которого выросло на 106,6%, достигнув 71,4 млрд тенге.

На первый взгляд такая динамика демонстрирует высокую степень развития сектора, однако в сравнении с зарубежными практиками показатели Казахстана существенно отстают. К примеру, европейцы ежемесячно тратят на страховые взносы примерно четверть зарплаты. В итоге компании по страхованию жизни в Европе являются одними из крупнейших институциональных инвесторов, которые формируют около 42% инвестиционных поступлений в экономику. В Казахстане показатели прибыльности сектора чувствительны к волатильности валютных процентных ставок. А размеры доступных выгод от страхования минимальны, что в свою очередь формирует низкий спрос на услуги.

Общий объем страховых выплат вырос практически в 3 раза

Вместе с ростом поступлений по премиям значительно выросли и страховые выплаты. Общий объем страховых выплат в 2019 году впервые превысил планку в 100 млрд тенге, достигнув 196,9 млрд тенге. В сравнении с 2018 годом выплаты выросли в 2,8 раза (в 2018 году — 70,8 млрд тенге).

По объему страховых выплат 61,6% совершены по добровольному имущественному страхованию, 20,6% — по добровольному личному страхованию и 17,8% — по обязательному страхованию.

Рост объема выплат как следствие приводит к снижению доходности сектора. Так, чистая прибыль страхового сектора составила 82,9 млрд тенге. Прирост в сравнении с 2018 годом составил лишь 2,6%. Однако последние пять лет прирост составлял 62%.

Очевидно, что увеличение выплат и замедление доходности несет угрозу сохранения финансовой устойчивости компаний и их платежеспособности. Но страховой сектор – это один из немногих секторов экономики, в котором ликвидные активы по-прежнему превышают ее обязательства. Более того, высоколиквидные активы в 2019 году выросли на 20,5% и составили 928,1 млрд тенге или 76,9% от совокупных активов. Соответственно фактическая маржа платежеспособности тоже выросла на 11% и сложилась в размере 396,4 млрд тенге (на начало 2019 года – 357,1 млрд тенге).

Что мешает развитию страхового сектора?

Вступление Казахстана во Всемирную торговую организацию в конце 2015 года открыло отечественным страховым компаниям доступ к зарубежным рынкам, а крупным иностранным компаниям к национальному рынку. В 2020 году страховой сектор станет открытым для доступа на рынок филиалов иностранных компаний. Поэтому необходимость построения устойчивой и конкурентоспособной страховой индустрии лишь усиливается. Однако в секторе имеются ограничения, препятствующие развитию страхования:

- недостаточно развито добровольное страхование жизни и здоровья граждан, страхование имущества населения и предпринимательства от различных рисков;

- капитализации страховых компаний не хватает для того, чтобы они могли в полной мере принимать на себя стразовые риски, автоматизировать работу и развивать свои продукты;

- наличие индивидуального подоходного налога при получении страховой выплаты;

- отсутствуют экономические стимулы и возможности для развития накопительного страхования жизни;

- нет стратегии дальнейшего развития страхового рынка.

Как стимулировать рост страхового сектора?

Для начала отметим, что у казахстанских страховых компаний давно возникла необходимость в поиске дополнительных источников инвестирования или инвесторов. В 2020 году вопрос стал более актуальным в силу пандемии коронавируса, которая оказала негативное влияние на экономическое развитие стран во всем мире, затрагивая все сферы бизнеса. В результате актуальность привлечения относительно дешевых инвестиций, необходимых для реализации социально-значимых институциональных проектов, возросла.

С учетом того, что страховые компании фактически являются также инвесторами, и валюта инвестирования уже выходит за пределы тенге, они стремятся к доступу на международные финансовые рынки. А с открытием в Казахстане биржи Международного финансового центра «Астана» — Astana International Exchange (AIX) такая возможность стала реальностью.

Преимущество AIX заключается в том, что нормативно-правовая среда, в которой она работает, соответствует высоким международным стандартам. С одной стороны, это упрощает доступ к бирже со стороны зарубежных инвесторов, а с другой, обеспечивает локальным инвесторам дополнительные гарантии. Более того, страховые компании будут иметь возможность выступать в качестве инвесторов и приобретать определенные финансовые инструменты, а в случае приобретения статуса участника МФЦА, что подразумевает получение лицензии на право осуществления деятельности, компания получит доступ ко всем привилегиям. В их число входят защита в Международном суде МФЦА, пользование законодательством, основанном на общем праве «English Common Law», использование упрощенного валютного режима.